Uitspraak van de week 13/04/2022

Week III april 2022:

ECLI:NL:RBAMS:2022:1990

Uitspraak delenInstantieRechtbank AmsterdamDatum uitspraak13-04-2022Datum publicatie02-05-2022ZaaknummerC/13/698761 / HA ZA 21-251

RechtsgebiedenVerbintenissenrecht

Bijzondere kenmerkenEerste aanleg – enkelvoudig

Inhoudsindicatie

renteswap – dwaling – schending zorgplicht – geslaagd beroep op verjaringVindplaatsenRechtspraak.nl

Verrijkte uitspraak

Uitspraak

vonnis

RECHTBANK AMSTERDAM

Afdeling privaatrecht

zaaknummer / rolnummer: C/13/698761 / HA ZA 21-251

Vonnis van 13 april 2022

in de zaak van

de besloten vennootschap met beperkte aansprakelijkheid

SWINTRANS HOLDING B.V.,

gevestigd te Zwijndrecht,

eiseres,

advocaat mr. L.S. van Meurs te ‘s-Gravenhage,

tegen

de naamloze vennootschap

ABN AMRO BANK N.V.,

gevestigd te Amsterdam,

gedaagde,

advocaat mr. F.R.H. van der Leeuw te Amsterdam.

Partijen worden hierna Swintrans en Abn Amro genoemd.

1De procedure

1.1.

Het verloop van de procedure blijkt uit:

- -het tussenvonnis van 13 oktober 2021 waarbij een mondelinge behandeling is bepaald,

- -het proces-verbaal van de op 16 februari 2022 gehouden mondelinge behandeling, met de daarin vermelde processtukken,

- -de brief van 10 maart 2022 van de zijde van Swintrans met opmerkingen over het proces-verbaal.

1.2.

Ten slotte is vonnis bepaald.

2De feiten

2.1.

Swintrans maakt deel uit van een scheepvaartconcern. Via de vennootschap Swintrans Flued Shipping B.V. is Swintrans eigenaar van de scheepvaartbedrijven Vantage B.V., Vanquish B.V., Volante B.V., Virage B.V. en Ferretti B.V. Deze zijn alle opgericht met het doel om een binnenvaartschip te exploiteren.

De indirect bestuurders en aandeelhouders van Swintrans zijn de broers [naam 2] en [naam 1] . [naam 2] houdt zich bezig met onder meer de financiële zaken van de onderneming.2.2.

In maart 2008 heeft Fortis Bank onder meer aan Vantage, Vanquish, Volante en Virage ieder een krediet in rekening-courant verstrekt van € 4.280.500,– en aan hen gezamenlijk een krediet in rekening-courant van € 1.500.000,– ten behoeve van de bouw en aankoop van schepen. Aan Ferretti is een krediet van € 7.288.250,– verstrekt. De debetrente was gelijk aan driemaands Euribor vermeerderd met 1,15%. De offerte is namens alle vennootschappen ondertekend door [naam 2] en vermeldt dat de kredieten komen te vervallen “vanuit de faciliteit verstrekt door Fortis Lease (Nederland) N.V.” Daarmee werd bedoeld dat sprake was van voorfinancieringen die als de schepen zouden zijn afgebouwd zouden worden vervangen door leningen die zouden worden verstrekt door Fortis Lease.2.3.

Een e-mail van 9 juli 2008 van Fortis Bank aan Swintrans en [naam 3] van het in de maritieme sector gespecialiseerde administratie- en advieskantoor KB Plus, die Swintrans bijstond, luidt, voor zover hier van belang:

“bijgaand een eerste opzet voor een Interest rate Swap.

Voor een definitieve aanbieding dienen wij de volgende punten nog toegelicht te krijgen:

– ingangsdatum (wanneer worden de schepen opgeleverd) hier kunnen we ook spreiding in brengen.

– Gewenste hoogte van de SWAP. Wij hebben nu de volgende lease financieringen meegenomen:

Scheepvaartbedrijf Vantage BV.; 4.281/m

Scheepvaartbedrijf Vanquish B.V.; 4.281/m

Scheepvaartbedrijf Virage B.V.; 4.281/m

Scheepvaartbedrijf Volante BV.; 4.281/m

Scheepvaart bedrijf Ferretti BV; 6.329/m

Swintrans Shipbuilding BV; 4.950/m +

Totaal: 28.403/m

– Gewenste rentevaste periode, ook hier k= unnen we een spreiding in brengen. (…)”2.4.

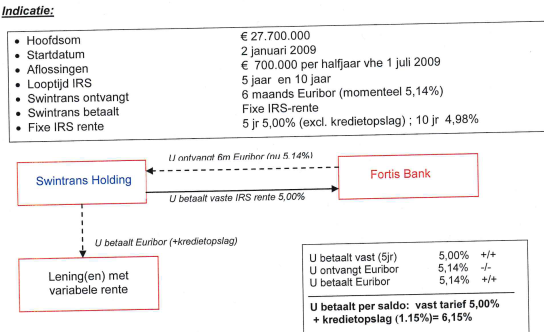

Een op 9 juli 2008 gedateerd document getiteld “Rentemanagement: Interest Rate Swap (fwd (…)”, gericht aan Swintrans, luidt, voor zover hier van belang:

“Als gevolg van de stijgende rente in de Eurozone nemen de rentelasten van een roll-over financiering op basis van Euribor toe. Met een Interest Rate Swap (IRS) legt u de rentecoupon vast zoals bij een standaard middellange lening. Zo bent u gedurende de looptijd van de roll-over lening verzekerd van een vast percentage en heeft u geen onzekerheid meer over uw variabele Euriborrentelasten. Een Interest Rate Swap sluit u rechtstreeks af met Fortis Bank (…)

Het volgende voorbeeld laat zien hoe de Interest Rate Swap in de praktijk toegepast kan worden.

Voordelen:

• U fixeert de rente en bent volledig beschermd tegen rentestijgingen.

• U kunt de IRS tussentijds beëindigen, wat een positieve waarde kan opleveren bij een

rentestijging.

• U kunt een IRS structuur gebruiken om op meerdere leningen het renterisico af te dekken.

Nadelen:

• U profiteert niet van een rentedaling.

Mocht u de IRS tussentijds willen beëindigen dan gebeurt dit op basis van de dan geldende marktrente voor de resterende looptijd. Dit kan voor u een positief maar ook een negatief resultaat met zich meebrengen.

Voor het afsluiten van een Interest Rate Swap is het verplicht om een Raamovereenkomst Financiële Derivaten (RFD) of een International Swaps and Derivatives Association (ISDA) Master Agreement te ondertekenen.

Het vermelde IRS-tarief is een indicatie en is derhalve aan markfluctuaties onderhevig. (…)”2.5.

Op 23 juli 2008 heeft Swintrans mondeling twee renteswapovereenkomsten afgesloten met Fortis Bank. Bij brieven van 24 juli 2008, die namens Swintrans voor akkoord zijn ondertekend, heeft Fortis Bank de overeenkomsten aan Swintrans bevestigd. De brieven vermelden dat beide swaps een onderliggend bedrag van € 7 miljoen hebben, dat Swintrans op basis van de swapovereenkomsten een vast rentepercentage van 5,15% per jaar aan Fortis Bank zou betalen en dat Fortis Bank aan Swintrans zesmaands Euribor zou betalen. De swaps (hierna ook swap I en swap II) hadden een looptijd van vijf jaar: swap I ging in op 4 januari 2010 en zou lopen tot 2 januari 2015, swap II ging in op 3 augustus 2009 en zou aflopen op 1 juli 2014. De brieven luiden, voor zover hier van belang, als volgt:

“Condities en voorwaarden Interest Rate Swap:

(1) Deze Coverletter is een bevestiging van de Interest Rate Swap welke u met Fortis Bank (Nederland) N.V. (hierna de “Bank”) heeft afgesloten. Deze Coverletter vormt tevens een “Bevestiging” als bedoeld in de tussen ons gesloten Raamovereenkomst voor Financiële Derivaten (nog te tekenen) en maakt deel uit van de Overeenkomst.

(2) Vervroegde afwikkeling van onderhavig contract is slechts mogelijk tegen door de Bank alsdan te bepalen voorwaarden.

(…)

(6) De Algemene Voorwaarden van de Bank worden geacht onderdeel van deze Overeenkomst uit de maken. De Algemene Voorwaarden zijn u bekend en u verklaart hierbij daarvan een afschrift te hebben ontvangen. (…)”2.6.

Op 18 augustus 2008 hebben Swintrans en Fortis Bank een Raamovereenkomst voor Financiële Derivaten (hierna: RFD) gesloten. De RFD vermeldt, voor zover hier van belang:

“Artikel 6 – Risico’s, Beperking van aansprakelijkheid

1. De Cliënt bevestigt dat hij zich terdege bewust is van de risico’s en gevolgen waaronder, doch daartoe niet beperkt, fiscale, administratieve, juridische en financiële, die verbonden zijn aan het aangaan van de Transacties, dat hij zelfstandig iedere Transactie op de gevolgen en risico’s daarvan voor hem zal analyseren en in staat is eventuele daaruit voortvloeiende verliezen te dragen.

(…)

Artikel 11 – Afrekeningsbedrag

1. Op of zo spoedig mogelijk na de Vervroegde Vervaldag zal de Bank het Afrekeningsbedrag berekenen. De Bank zal de Cliënt schriftelijk in kennis stellen van de hoogte van het Afrekeningsbedrag en zal de Cliënt een specificatie van haar berekening verschaffen.

2. Indien het Afrekeningsbedrag een negatief getal is, zal de Bank dit per de Vervroegde Vervaldag aan de Cliënt verschuldigd zijn, en indien het Afrekeningsbedrag een positief getal is, zal de Cliënt dit per de Vervroegde Vervaldag aan de Bank verschuldigd zijn. (…)”2.7.

Op 4 september 2009 hebben Vantage, Vanquish, Volante en Virage enerzijds en Fortis Bank anderzijds (onder meer) de kredieten in rekening-courant als afgesloten in maart 2008 gewijzigd. Daarbij is overeengekomen dat de debetrente op jaarbasis gelijk zou zijn aan eenmaands Euribor vermeerderd met een liquiditeitsopslag van op dat moment 0,5% en een kredietopslag van 2%. De overeenkomst is namens Vantage, Vanquish, Volante en Virage ondertekend door [naam 2] .2.8.

Op 4 september 2009, bevestigd bij brieven van 7 september 2009, zijn de twee in 2008 afgesloten swaps aangepast. Daarbij is de vaste rente die Swintrans onder de swaps betaalde per 4 januari 2010 bepaald op 5,01% en is de door Fortis Bank te betalen variabele rente vastgesteld op eenmaands Euribor.2.9.

Fortis Bank is op 1 juli 2010 gefuseerd met Abn Amro. Als gevolg daarvan is de rechtsverhouding tussen Fortis Bank en Swintrans overgegaan op Abn Amro.2.10.

Bij e-mail van 26 november 2010 heeft Abn Amro aan Swintrans geschreven, voor zover hier van belang:

“Er lopen momenteel 2 IRS-sen met Swintrans Holding met de volgende modaliteiten:

Afsluitdatum : 4 sep 09

Hoofdsom p.r EUR 6.650.000 per heden

Aflossing EUR 175.000 per halfjaar vhe 1 jan 2011

Einddatum IRS 1 jul 14

Rentetype lm euribor

IRS rate 5.01%

Negatieve waarde ca EUR 770.000

Afsluitdatum : 4 sep 09

Hoofdsom p.r EUR 6.825.000 per heden

Aflossing EUR 175.000 per halfjaar vhe 1 jan 2011

Einddatum IRS 2 januari 2015

Rentetype 1m euribor

IRS rate 5.01%

Negatieve waarde ca EUR 850.000

Als we deze 2 afbreken en een nieuwe Step-Up- IRS afsluiten met een looptijd van 10 jaar

1 dec 2010 — 1 dec 2020 incl verrekening negatieve waarde lopende IRS

Step – Up Swap: (voor de 10 jarige looptijd)

Yr coupon

1 3.00

2 3.00

3 3.25

4 4.50

5 5.00

6 5.00

7 5.50

8 6.00

9 6.50

10 7.00

Swintrans is er bij gebaat om de eerste 3 jaar een lager swap tarief te betalen:

Swintrans gaat dan t.o.v de huidige IRS de eerste 3jaar 2.00% minder betalen; pas jaar 7-10 betaalt Swintrans meer dan het huidige IRS tarief

Ik voeg het nieuwe hoofdsom/aflossingsschema schema bij (…)”2.11.

Op 2 februari 2011 zijn partijen een herstructurering van de swaps overeengekomen. Dit is bij brief van 3 februari 2011 aan Swintrans bevestigd. De brief vermeldt dat het vaste rentepercentage dat Swintrans onder de swap (hierna ook swap III) zou betalen zou oplopen van 3% op jaarbasis in 2011 en 2012 tot 6,75% voor de periode van 2 januari 2018 tot 2021. De looptijd werd bepaald op 10 jaar en de variabele door Abn Amro te betalen rente werd bepaald op eenmaands Euribor. De onderliggende hoofdsom van de swap zou dalen van € 13.125.000,– op 1 februari 2011 naar € 6.475.000,– aan het einde van de looptijd van de swap.2.12.

Op 2 oktober 2013 hebben Vantage, Vanquish, Volante, Virage en Swintrans enerzijds en Abn Amro anderzijds een nieuwe kredietovereenkomst gesloten ter vervanging van het in maart 2008 afgesloten en op 4 september 2009 gewijzigde krediet. De kredietfaciliteiten bedroegen voor de vier (klein)dochterbedrijven € 3.584.500,– althans € 3.424.000 en de rente bedroeg de gemiddelde eenmaands Euribor vermeerderd met een markttoeslag van 0,4% en een individuele opslag van 2% per jaar. Deze overeenkomst is namens Vantage, Vanquish, Volante, Virage en Swintrans ondertekend door [naam 2] .2.13.

Op 18 januari 2015 heeft Abn Amro aan Swintrans geschreven, voor zover hier van belang:

“(…)

(…) (…)Wij hebben geconcludeerd dat er een verschil is tussen de referentierente van uw financieringen (…) en de referentierente van uw rentederivaat (oud)/00473-10039718 (nieuw)). De referentierente van uw financieringen betreft per 1 oktober 2013 gemiddeld eenmaands EURIBOR, terwijl de referentierente van uw rentederivaat eenmaands EURIBOR betreft. Als gevolg van deze rentemismatch heeft u te veel rente betaald.

(…)

- -Wij zullen de referentierente van uw rentederivaat (met referentienummer [nummer] (nieuw)) aanpassen naar gemiddeld eenmaands EURIBOR. Hiermee sluit uw rentederivaat naar de toekomst toe aan op uw financieringen.

- -De rente die u als gevolg van deze rentemismatch te veel heeft betaald, zullen wij u compenseren. De compensatie bedraagt indicatief EUR 650,-. Let op, de hoogte van de compensatie is afhankelijk van het moment waarop uw rentederivaat daadwerkelijk wordt aangepast. (…)”

2.14.

Bij brief van 20 mei 2020 heeft de advocaat van Swintrans Abn Amro aansprakelijk gesteld voor de schade die Swintrans heeft geleden doordat zij niet is voorgelicht en/of gewaarschuwd voor de risico’s van de swaps. Abn Amro heeft aansprakelijkheid afgewezen.

3Het geschil

3.1.

Swintrans vordert na wijziging van eis bij vonnis uitvoerbaar bij voorraad, samengevat:

primair:

I. swaps I en II te vernietigen wegens dwaling;

II. Abn Amro te veroordelen tot (terug)betaling van € 641.270,– zijnde het bedrag dat (de rechtsvoorgangster van) Abn Amro uit hoofde van de vernietigde swaps I en II onverschuldigd heeft ontvangen verminderd met wat zij onverschuldigd aan Swintrans heeft betaald, vermeerderd met de wettelijke rente,

III. swap III te vernietigen wegens dwaling c.q. misbruik van omstandigheden,

IV. Abn Amro te veroordelen tot (terug)betaling van € 4.922.619,– zijnde het bedrag

dat Abn Amro uit hoofde van de vernietigde swap III onverschuldigd heeft ontvangen verminderd met wat zij onverschuldigd aan Swintrans heeft betaald, vermeerderd met de

wettelijke rente,

subsidiair:

V. op grond van artikel 6:230 lid 2 BW de nadelige gevolgen van swaps I en II te wijzigen ter opheffing van het door Swintrans als dwalende geleden nadeel, al dan niet door toekenning van een redelijke en billijke nadeelcompensatie ten laste van Abn Amro (op te maken bij staat en te vereffen volgens de wet), vermeerderd met de wettelijke rente,

VI. op grond van artikel 6:230 lid 2 BW de nadelige gevolgen van swap III te wijzigen ter opheffing van het door Swintrans als dwalende geleden nadeel, al dan niet door toekenning van een redelijke en billijke nadeelcompensatie ten laste van Abn Amro (op te maken bij staat en te vereffen volgens de wet), vermeerderd met de wettelijke rente,

VII. Abn Amro te veroordelen tot betaling van schadevergoeding op te maken bij staat en te vereffenen volgens de wet, vermeerderd met de wettelijke rente,

primair, subsidiair en meer subsidiair:

VIII. Abn Amro te veroordelen tot betaling van de door Swintrans gemaakte buitengerechtelijke incassokosten, vermeerderd met de wettelijke rente,

IX. Abn Amro te veroordelen in de proceskosten, vermeerderd met de wettelijke rente.3.2.

Swintrans legt kort gezegd het volgende aan haar vorderingen ten grondslag. Swintrans heeft bij het aangaan van de swaps gedwaald over- en Abn Amro, althans Fortis Bank, heeft haar bijzondere zorgplicht geschonden door niet te waarschuwen voor: (1) het feit dat de swaps een negatieve waarde zouden kunnen ontwikkelen, (2) dat de opslagen die werden betaald onder de kredietovereenkomsten niet werden gefixeerd door de swaps en (3) over het feit dat sprake was van een rentemismatch. Als Swintrans goed was geïnformeerd dan had zij de swaps niet afgesloten. Abn Amro heeft bij het afsluiten van swap III misbruik gemaakt van de omstandigheid dat [naam 2] niet wist dat Swintrans door toedoen van Abn Amro in de problemen was gekomen. Tenslotte is ook sprake geweest van oneerlijke handelspraktijken door Abn Amro als bedoeld in artikel 6:193a BW en verder.3.3.

Abn Amro voert verweer.3.4.

Op de stellingen van partijen wordt hierna, voor zover van belang, nader ingegaan.

4De beoordeling

Dwaling en misbruik van omstandigheden

4.1.

De rechtbank zal eerst het beroep van Swintrans op dwaling bespreken. Abn Amro heeft als verweer onder meer een beroep gedaan op verjaring. Een rechtsvordering tot vernietiging van een rechtshandeling in geval van dwaling verjaart op grond van artikel 3:52 lid 1 aanhef en onder c BW drie jaar nadat de dwaling is ontdekt. Daarbij gaat het om subjectieve bekendheid met de feiten en omstandigheden waarop het beroep op dwaling is gegrond, wat betekent dat Swintrans daarmee daadwerkelijk bekend moet zijn geraakt. Absolute zekerheid daarover is niet vereist, een redelijke mate van zekerheid volstaat (Hoge Raad 8 juli 2011, ECLI:NL:HR:BQ5068, rov. 3.6).4.2.

Met betrekking tot het verwijt dat Abn Amro geen mededelingen heeft gedaan en dat Swintrans daarom heeft gedwaald over het feit dat een swap een negatieve waarde kan ontwikkelen, geldt dat Swintrans dit in ieder geval in 2010 heeft ontdekt. In de e-mail van 26 november 2010 (zoals deels weergegeven in 2.10) heeft Abn Amro immers duidelijk meegedeeld dat de swaps toen een negatieve waarde hadden. Indien Swintrans dit bij het aangaan van de swaps dus niet wist of begreep, dan wist zij het in elk geval in 2010. Vanaf dat moment kon zij daarom een rechtsvordering tot vernietiging van de swaps instellen vanwege dwaling op dit punt. Nu zij dit pas bij dagvaarding op 23 februari 2021 heeft gedaan en zij niet heeft gesteld en evenmin is gebleken dat de verjaring binnen drie jaar na ontdekking van de gestelde dwaling is gestuit, is de vordering tot vernietiging van swap I en II in zoverre verjaard.4.3.

Swintrans heeft gesteld dat zij heeft gedwaald over het feit dat de swaps niet ook de renteopslagen van de kredieten fixeerden. Zij heeft gesteld dat zij dacht dat zij, zolang de swaps liepen, voor de onderliggende kredieten voor zover zij met de swaps waren afgedekt, de swaprente van 5,01% vermeerderd met 1,15% zou betalen. Met betrekking tot dit verwijt geldt dat Swintrans op 4 september 2009 heeft ontdekt dat de renteopslagen van 1,15%, ten tijde van het aangaan van de kredieten niet gefixeerd waren. Op die datum ondertekende zij immers een overeenkomst waarin de kredieten werden gewijzigd en één van de wijzigingen betrof de renteopslagen: een liquiditeitsopslag van op dat moment 0,5% en een kredietopslag van 2% (zie 2.7). Dat betekent dat Swintrans vanaf 4 september 2009 een rechtsvordering tot vernietiging van de swaps kon instellen vanwege dwaling op dit punt. Nu zij dit pas meer dan drie jaar later heeft gedaan en ook in dit verband geen stuiting van de verjaring heeft plaatsgevonden, is de vordering tot vernietiging van swap I en II ook op dit punt verjaard.4.4.

Swintrans heeft tenslotte gesteld dat zij heeft gedwaald over het feit dat er een mismatch zou zijn tussen de variabele rente die Abn Amro onder de swaps aan haar betaalde enerzijds en de rente die Swintrans, althans Vantage, Vanquish, Volante en Virage, betaalde voor de kredieten. Niet in geschil is dat deze mismatch pas vanaf 2013 heeft bestaan. Verder heeft Abn Amro onbetwist betoogd dat de mismatch zeer beperkt is geweest: onder de op 2 februari 2011 gesloten swap III (zie 2.11) betaalde Abn Amro aan Swintrans de eenmaands Euribor, terwijl Swintrans en haar (klein)dochters Vantage, Vanquish, Volante en Virage onder de kredietovereenkomsten die zij op 2 oktober 2013 hebben getekend (zie 2.12), de gemiddelde eenmaands Euribor betaalden. Vast staat dat Abn Amro aan Swintrans heeft aangeboden het nadeel van deze mismatch te compenseren (zie 2.13). Gelet op het bepaalde in artikel 6:230 lid 1 BW is de bevoegdheid tot vernietiging daarmee vervallen.4.5.

Swintrans heeft aan haar vordering tot vernietiging van swap III ook ten grondslag gelegd dat Abn Amro misbruik heeft gemaakt van omstandigheden. Artikel 3:44 lid 1 BW bepaalt onder meer dat een rechtshandeling vernietigbaar is wanneer zij tot stand is gekomen door misbruik van omstandigheden. Lid 4 van dit artikel bepaalt dat misbruik van omstandigheden aanwezig is wanneer iemand die weet of moet begrijpen dat een ander door bijzondere omstandigheden, zoals noodtoestand, afhankelijkheid, lichtzinnigheid, abnormale geestestoestand of onervarenheid, bewogen wordt tot het verrichten van een rechtshandeling, het tot stand komen van die rechtshandeling bevordert, ofschoon hetgeen hij weet of moet begrijpen hem daarvan zou behoren te weerhouden.

Swintrans heeft gesteld dat de noodtoestand harerzijds er in 2011 uit bestond dat zij de financieringslasten van de kredieten voor de schepen van Vantage, Vanquish, Volante en Virage alsmede voor swaps I en II niet langer kon voldoen. Zij was dus afhankelijk van Abn Amro. Volgens Swintrans heeft Abn Amro van deze noodtoestand en afhankelijkheid misbruik gemaakt door de voorwaarden en condities van swap III erdoor te drukken.

Op de mondelinge behandeling heeft Abn Amro onbetwist aangevoerd dat er in 2011 geen zinnig alternatief was voor swap III. Ook heeft Abn Amro betoogd dat de rentelasten van Swintrans door swap III op korte termijn omlaag gingen waardoor Swintrans uit de problemen kwam. Tenslotte heeft Abn Amro, ook onbetwist, betoogd dat de financiële problemen van Swintrans het gevolg waren van malaise in de scheepvaart en niet (slechts) van de renteopslag op de kredieten die hoger was dan ten tijde van het afsluiten van swaps I en II.

De rechtbank stelt vast dat Swintrans akkoord is gegaan met de in de kredietovereenkomsten van 4 september 2009 opgenomen renteopslagen. Zij heeft niet concreet weersproken dat er geen goed alternatief was voor het aangaan van swap III, bijvoorbeeld door te stellen hoe, en met welk financiële product, zij ten tijde van het aangaan daarvan anders op korte termijn uit de problemen had kunnen komen. Malaise in de markt is een omstandigheid die voor rekening en risico van Swintrans komt. Onder deze omstandigheden is niet duidelijk dat en waarom Abn Amro Swintrans had moeten weerhouden van het afsluiten van swap III. Het beroep op misbruik van omstandigheden faalt daarom.4.6.

Al het voorgaande leidt ertoe dat de vorderingen als weergegeven in 3.1 onder I tot en met VI zullen worden afgewezen. Daarbij geldt dat de in V en VI vermelde vorderingen tot wijziging van de gevolgen van de overeenkomsten ter opheffing van het door Swintrans gestelde nadeel, zoals bedoeld in artikel 6:230 lid 2 BW, op dezelfde wijze moeten worden beoordeeld als een vordering tot vernietiging van een rechtshandeling wegens dwaling, en daarmee eveneens zijn verjaard.

Schending zorgplicht4.7.

Swintrans heeft verder aangevoerd dat Abn Amro schadeplichtig is omdat zij haar bijzondere zorgplicht heeft geschonden en omdat zij onrechtmatig heeft gehandeld door er oneerlijke en misleidende handelspraktijken op na te houden.4.8.

Met betrekking tot de gestelde zorgplichtschending wordt voorop gesteld dat op een bank volgens vaste rechtspraak uit hoofde van haar maatschappelijke functie een (bijzondere) zorgplicht rust jegens haar klanten en derden. De zorgplicht kan inhouden dat de bank vooraf onderzoek moet doen naar de financiële mogelijkheden, de deskundigheid en doelstellingen van de klant. De reikwijdte van de zorgplicht hangt af van de omstandigheden van het geval, waaronder de hoedanigheid van de klant, de mate van deskundigheid en relevante ervaringen van de klant, de ingewikkeldheid van het product en de daaraan verbonden risico’s en de aard van de relatie. Uit de (bijzondere) zorgplicht van de bank kan in de gegeven omstandigheden een waarschuwingsplicht voortvloeien. De waarschuwingsplicht strekt ertoe de klant te beschermen tegen de gevaren van eigen lichtvaardigheid of gebrek aan inzicht.4.9.

Volgens Swintrans waren de swaps geen passend product. Dit betoog slaagt niet. Tussen partijen staat vast dat Swintrans de kredieten heeft afgesloten voor het bouwen van schepen. Swintrans heeft over het afsluiten van swap I en II verklaard dat zij afdekking van het renterisico beoogde. Een renteswap kan op zichzelf een geschikt instrument zijn om renterisico’s af te dekken. Met een renteswap wordt immers het risico op stijging van de variabele Euribor afgedekt door deze rente te ruilen met een vaste rente. Dat er ook andere producten (zoals een middellange vastrentende lening) bestaan waarmee dit doel kan bereikt, doet daaraan niet af. Met betrekking tot swap III geldt – zoals hiervoor in 4.5 is overwogen – dat Swintrans niet concreet heeft weersproken dat er geen goed alternatief was voor het aangaan van swap III, waarmee zij op korte termijn uit de problemen had kunnen komen door verlaging van de rentelasten.4.10.

Swintrans heeft gesteld dat Fortis Bank haar bij het aangaan van swaps I en II had moeten waarschuwen voor het feit dat de swaps slechts de variabele rente van de onderliggende kredieten en niet ook de opslagen fixeerden. Abn Amro heeft hiertegen terecht aangevoerd dat de opslagen op de kredieten niet zijn verhoogd, maar dat bij het aangaan van nieuwe financieringen op 4 september 2009 hogere opslagen zijn overeengekomen en dat Swintrans en haar kleindochters daarvoor hebben getekend.

Daarnaast geldt nog het volgende. Niet in geschil is dat de kredieten van maart 2008 waren bedoeld als voorfinanciering en dat partijen er bij het afsluiten van de swaps I en II vanuit gingen dat Fortis Lease na het gereed komen van de schepen uiterlijk per 1 april 2009 de definitieve financiering voor de schepen aan Vantage, Vanquish, Volante en Virage zou verstrekken. Swaps I en II zijn dus door Swintrans aangegaan ter afdekking van het renterisico van deze op een later tijdstip door Fortis Lease aan Vantage, Vanquish, Volante, Virage te verstrekken leningen. Niet is duidelijk waarom Fortis Bank Swintrans in 2008 zou hebben moeten waarschuwen voor het feit dat tussen Fortis Lease enerzijds en Vantage, Vanquish, Volante en Virage anderzijds voor de leningen voor een jaar later andere rente opslagen zouden kunnen worden overeengekomen dan voor de tussen Fortis Bank en Vantage, Vanquish, Volante en Virage afgesloten kredieten in rekening-courant. Het enkele feit dat de leningen zouden worden verstrekt door een andere partij dan Fortis Bank, maakt al dat zij geen invloed had op de hoogte van de opslagen. Dit had Swintrans zich in 2008 moeten realiseren zodat van een waarschuwingsplicht aan de zijde van Fortis Bank geen sprake kan zijn.

Door allerlei omstandigheden, waaronder het overschrijden van de uiterlijke opnamedatum van de leningen en de overname van Fortis Lease door een andere bank, zijn die leningen van Fortis Lease aan Vantage, Vanquish, Volante en Virage er niet gekomen. Daarom werd de voorfinanciering door Fortis Bank voortgezet waarbij op 4 september 2009 nieuwe afspraken met betrekking tot de in maart 2008 afgesloten kredieten zijn vastgelegd. Daarbij werd in plaats van de aanvankelijk overeengekomen driemaands Euribor vermeerderd met 1,15%, de eenmaands Euribor vermeerderd met 2,5% overeengekomen. Dit rentetarief was voor Vantage, Vanquish, Volante en Virage kennelijk aantrekkelijk genoeg om mee in te stemmen.

Dat Swintrans zich heeft gerealiseerd dat Fortis Bank niet zou kunnen instaan voor de hoogte van de opslagen van de leningen van Fortis Lease, kan ook worden afgeleid uit het feit dat noch Swintrans noch haar kleindochters begin september 2009 bij Fortis Bank hebben geprotesteerd tegen het feit dat de opslag op de toen verleende kredieten hoger was dan die op de aanvankelijk verstrekte voorfinanciering.

Dit alles betekent dat dit verwijt het beroep op de zorgplichtschending niet kan dragen.4.11.

Voor zover Swintrans stelt dat Abn Amro heeft verzuimd om haar bij het aangaan van swap III te waarschuwen voor de mismatch als hiervoor in 4.4 beschreven, geldt dat onvoldoende is komen vast te staan dat Swintrans daardoor meer of andere schade heeft geleden dan het bedrag dat Abn Amro haar heeft aangeboden in haar brief van 18 januari 2015 (zie 2.13).

Ook geldt dat Swintrans bij het afsluiten van swap III heeft kunnen begrijpen dat een mismatch zou kunnen ontstaan aangezien de onderliggende kredieten bij de kleindochters liepen en niet bij Swintrans zelf. Maar ook als zou moeten worden geoordeeld dat Swintrans feitelijk de partij was met wie de kredietovereenkomsten werden gesloten, dan geldt dat zij bij het afsluiten van de kredieten in 2013 het er zelf toe had kunnen leiden dat de rentevoet van de kredieten gelijk zou zijn aan de door de bank onder de swap te betalen variabele rente. Hier is dus geen sprake van een aan swap III verbonden risico waarvoor de bank had moeten waarschuwen.4.12.

De stelling dat Abn Amro Swintrans had moeten waarschuwen voor het feit dat de swaps een negatieve waarde zouden kunnen ontwikkelen die zij bij tussentijdse beëindiging van de swaps zou moeten betalen aan Abn Amro, slaagt. Een renteswap in combinatie met een krediet met een variabele rente is een complex product waaraan specifieke risico’s zijn verbonden. Ten tijde van het afsluiten van swap I en II was Swintrans een onderneming zonder ervaring met of specifieke kennis van rentederivaten. Fortis Bank was de partij met deskundigheid over het product en degene die de documenten tussen partijen heeft opgesteld. Uit hoofde van de zorgplicht mag dan worden verwacht dat zij een klant als Swintrans informeert over de mogelijkheid van een negatieve waarde bij tussentijdse beëindiging, hetgeen een risico van het product betreft. Fortis Bank heeft Swintrans voor dit risico niet voldoende gewaarschuwd voordat zij swaps I en II aanging. Het op 9 juli 2008 gedateerde document als weergegeven in 2.4 vermeldt weliswaar dat tussentijdse beëindiging van een swap een negatief resultaat kan meebrengen, maar dit kan gelet op de omstandigheden van dit geval niet worden aangemerkt als een voldoende duidelijke waarschuwing als bedoeld in 4.8. Swintrans heeft voldoende concreet gesteld dat zij, althans [naam 2] , voor het afsluiten van swap I en II weinig ervaring had met ingewikkelde financiële producten en het risico van de negatieve waarde niet begreep. Abn Amro heeft dit onvoldoende concreet betwist. Evenmin heeft zij concreet toegelicht dat het feit dat Swintrans werd bijgestaan door [naam 3] maakt dat Fortis Bank was ontheven van de waarschuwingsplicht die op haar als professionele aanbieder van een risicovol financieel product rust. Dat betekent dat Fortis Bank de precontractuele zorgplicht heeft geschonden en dat Abn Amro als rechtsopvolgster van Fortis Bank jegens Swintrans schadeplichtig is.4.13.

Swintrans heeft gesteld dat zij schade heeft geleden doordat zij niet is gewaarschuwd voor de negatieve waarde. In 2011 bij de herstructurering van de swaps is een langere looptijd overeengekomen en in swap III is een negatieve waarde verdisconteerd van onbetwist € 1.620.000,–. Onder deze omstandigheden is voldoende aannemelijk dat Swintrans enige schade heeft geleden doordat Fortis Bank heeft verzuimd haar te waarschuwen. Dat tussen partijen vaststaat dat het alternatief voor het afdekken van het renterisico middels swap I en II een vastrentende lening voor de middellange termijn zou zijn geweest, maakt dit niet anders. Weliswaar heeft Abn Amro betoogd dat Swintrans met een vastrentende lening duurder uit zou zijn geweest, maar zij heeft dit betoog niet met concrete op de situatie van Swintrans toegespitste, feiten onderbouwd. Dat betekent dat de vordering als weergegeven in 3.1 onder VII toewijsbaar is.4.14.

Het beroep van Abn Amro op de klachtplicht wordt gepasseerd. Artikel 6:89 BW moet in financiële adviesrelaties terughoudend worden toegepast (vgl. HR 8 februari 2013, ECLI: NL:HR:2013:BY4600). Gelet op de aard van de dienstverlening waarbij de bank als adviseur bij uitstek deskundig is en bij haar advisering de haar betamende zorg in acht moet nemen, terwijl Swintrans die onervaren is op het gebied van rentederivaten, in beginsel op dit advies mag afgaan, kan niet snel worden aangenomen dat zij bekend was, of behoorde te zijn, met gebreken in dit advies, en daarover niet tijdig heeft geklaagd. Ook geldt dat Abn Amro wel heeft gesteld maar onvoldoende concreet heeft toegelicht dat zij is belemmerd in het voeren van haar verweer doordat Swintrans pas in 2020 heeft geklaagd. Zo is niet gesteld of gebleken dat relevante documentatie betreffende het geschil niet langer beschikbaar is. Dat medewerkers die bij de gang van zaken in 2008 betrokken waren niet meer bij Abn Amro werken of dat die medewerkers bij haar rechtsvoorgangster Fortis Bank werkten is onvoldoende. Dit geldt ook voor de omstandigheid dat het Fortis Product Risico Boek waarnaar in de offerte voor swap I en II van 9 juli 2008 wordt verwezen niet meer beschikbaar is. Dit zijn bovendien omstandigheden die voor rekening en risico van de bank behoren te blijven aangezien de overname van Fortis Bank door Abn Amro buiten de invloedsfeer van Swintrans ligt.

Bij dit alles komt bovendien, zoals hierna bij de bespreking van het verjaringsverweer zal worden geoordeeld, dat voldoende is komen vast te staan dat Swintrans het gebrek in de prestatie van Fortis Bank pas in 2020 heeft ontdekt. De eerste klacht van Swintrans dateert van kort daarna. Gelet hierop kan niet geoordeeld worden dat Swintrans haar recht om te klagen heeft verwerkt.4.15.

Het beroep van Abn Amro op verjaring in dit verband faalt ook. Artikel 3:310 lid 1 BW bepaalt dat een rechtsvordering tot vergoeding van schade verjaart door verloop van vijf jaren na aanvang van de dag, volgende op die waarop de benadeelde bekend is geworden met de schade en de daarvoor aansprakelijke persoon. Naar vaste rechtspraak begint deze verjaringstermijn te lopen als de benadeelde daadwerkelijk in staat is een rechtsvordering tot vergoeding van de schade in te stellen. Daarvan zal sprake zijn als de benadeelde voldoende zekerheid – die niet een absolute zekerheid behoeft te zijn – heeft verkregen dat schade is veroorzaakt door tekortschietend of foutief handelen van de betrokken persoon. Dit houdt niet in dat voor het gaan lopen van de verjaringstermijn is vereist dat de benadeelde daadwerkelijk bekend is met de juridische beoordeling van die feiten en omstandigheden. Het antwoord op de vraag op welk tijdstip de verjaringstermijn is gaan lopen, is afhankelijk van de relevante omstandigheden van het geval. Onder omstandigheden kan het ontbreken van kennis en inzicht in de deugdelijkheid van de geleverde prestatie met zich brengen dat de benadeelde onvoldoende zekerheid heeft verkregen dat schade is veroorzaakt door tekortschietend of foutief handelen van de betrokken persoon.4.16.

Abn Amro beroept zich ook in dit verband op de e-mail van 26 november 2010 (zoals deels weergegeven in 2.10) waarin sprake is van de negatieve waarde die swap I en II toen hadden ontwikkeld. Anders dan Abn Amro heeft betoogd, is Swintrans door de inhoud van deze e-mail niet bekend geworden met de door haar gestelde schade of de daarvoor aansprakelijke persoon. Het enkele feit dat Swintrans in november 2010 wist dat de swaps een negatieve waarde hadden maakt immers niet dat zij toen wist of besefte dat de bank foutief had gehandeld door haar in 2008 niet te waarschuwen voor het risico van de negatieve waarde. Met de e-mail van 26 november 2020 had Swintrans nog geen gerede aanleiding om te veronderstellen dat Abn Amro haar zorgplicht jegens haar niet had nageleefd en dat de schade was veroorzaakt door handelen van Abn Amro. Zij kon daarom in 2010 nog geen vordering instellen.

Daarbij wordt mede in aanmerking genomen dat Swintrans in haar verhouding tot Fortis Bank, althans Abn Amro, mocht vertrouwen op de deskundigheid van de bank en dat zij in verband daarmee in 2010 en 2011 (nog) geen reden had om te twijfelen aan de deugdelijkheid van het handelen van de bank. Dat Abn Amro indertijd geen andere, niet in haar risicosfeer liggende, oorzaken voor het opgetreden nadeel heeft genoemd of anderszins aan Swintrans geruststellende mededelingen heeft gedaan over de kwaliteit van haar verrichte prestaties of het daardoor te verwachten nadeel, die Swintrans mogelijk zouden hebben weerhouden van het instellen van een vordering, maakt al het voorgaande niet anders.

Abn Amro heeft tenslotte haar op de mondelinge behandeling ingenomen standpunt dat Swintrans in elk geval in 2015, bij de herbeoordeling van de renteswaps op basis van het Uniform Herstelkader, bekend is geworden met de schade en de aansprakelijke persoon, niet nader toegelicht. Dit had wel op haar weg gelegen nu Swintrans concreet heeft gesteld dat zij pas in 2020 voor het eerst argwaan kreeg toen zij zich tot Abn Amro wendde in verband met het aflopen van swap III en vervolgens bij het lezen van het als productie 18 bij dagvaarding overgelegde artikel van 7 februari 2020 over de verstrekking van renteswaps aan onder meer binnenschippers begreep dat zij een vordering op Abn Amro had. De verjaringstermijn die toen is gaan lopen is tijdig gestuit door de brief van 20 mei 2020 (zie 2.14) en vervolgens door de dagvaarding van 23 februari 2021. De vordering tot schadevergoeding is dus niet verjaard.4.17.

Het beroep op artikel 6:193a BW strandt, omdat Swintrans niet kan worden aangemerkt als consument.4.18.

Swintrans heeft ten slotte nog gesteld dat Abn Amro in strijd met bepaalde wettelijke toezichtrechtelijke verplichtingen zou hebben gehandeld. Voor zover dit het geval zou zijn, leidt dat niet automatisch tot een schending van de zorgplicht, hetgeen immers een weging van alle omstandigheden vergt. Dit betoog slaagt daarom niet.4.19.

De slotsom is dat de vordering als weergegeven in 3.1 onder VII zal worden toegewezen, met dien verstande dat Abn Amro alleen zal worden veroordeeld tot vergoeding van de schade die het gevolg is van het feit dat Fortis Bank niet heeft gewaarschuwd voor het risico dat swaps I en II een negatieve waarde konden ontwikkelen. Het verweer van Abn Amro dat sprake is van eigen schuld van Swintrans in de zin van artikel 6:101 BW zal in de schadestaatprocedure moeten worden beoordeeld.4.20.

Voor toewijzing van buitengerechtelijke incassokosten bestaat geen grond nu gesteld noch gebleken is dat dergelijke kosten zijn gemaakt.4.21.

Abn Amro zal als de in het ongelijk gestelde partij worden veroordeeld in de proceskosten. Deze kosten worden aan de zijde van Swintrans tot op heden begroot op

€ 85,81 voor het betekenen van de dagvaarding, € 4.200,– voor griffierecht en € 4.982 (2 punten x tarief € 2.491) voor salaris advocaat.

De nakosten worden toegewezen als in de beslissing wordt vermeld.4.22.

Abn Amro heeft verweer gevoerd tegen de gevorderde uitvoerbaar bij voorraad verklaring. Gelet op de uitkomst van de zaak, die geen direct restitutierisico met zich meebrengt, ziet de rechtbank geen aanleiding om aan de veroordelingen de uitvoerbaar bij voorraad verklaring te onthouden.

5De beslissing

De rechtbank5.1.

veroordeelt Abn Amro tot vergoeding van de schade die Swintrans heeft geleden doordat Abn Amro niet voldoende heeft gewaarschuwd voor de negatieve waarde die swaps I en II konden ontwikkelen, nader op te maken bij staat en te vereffenen volgens de wet, vermeerderd met de wettelijke rente als bedoeld in artikel 6:119 BW,5.2.

verwijst de zaak daarvoor naar de schadestaatprocedure,5.3.

veroordeelt Abn Amro in de proceskosten tot op heden begroot op € 9.267,81, vermeerderd met de wettelijke rente als bedoeld in artikel 6:119 BW vanaf twee weken na de datum van dit vonnis tot aan de dag van volledige betaling,5.4.

veroordeelt Swintrans in de na dit vonnis aan de zijde van Abn Amro ontstane nakosten, begroot op € 163,00 aan salaris advocaat, te vermeerderen, onder de voorwaarde dat betekening van de uitspraak heeft plaatsgevonden en Abn Amro niet binnen veertien dagen na aanschrijving aan het vonnis heeft voldaan, met een bedrag van € 85,00 aan salaris advocaat en de explootkosten van betekening van de uitspraak, een en ander voor zover van toepassing inclusief btw,5.5.

verklaart dit vonnis uitvoerbaar bij voorraad,5.6.

wijst het meer of anders gevorderde af.

Dit vonnis is gewezen door mr. M.C.H. Broesterhuizen en in het openbaar uitgesproken op 13 april 2022.1

1type: EMHcoll: MCHB